2020年2月的最后一周,全球股市出现了自2008年金融危机以来的最大单周跌幅,道琼斯工业平均指数和标准普尔500指数分别下跌了12%和11%。从此,有了番茄病毒蔓延在美国各地,市场震荡每天都在发生。仅在3月份,标准普尔500指数就有三次在一天内下跌超过7%,触发了熔断机制并暂时停止交易。

股市每天的大幅上涨可能会吸引一些投资者试图把握市场时机。然而,市场时机历史证明,对大多数投资者来说,低买高卖是难以捉摸的。面对日益加剧的市场波动,最持久和最受追捧的投资策略之一是平均成本法,定期投资股票或共同基金的特定美元金额,以减少市场波动的影响。

在这项研究中,我们检验了平均成本理论,以及它如何在实践中发挥作用,通过将其应用于四个历史例子。根据我们自己的研究,以及投资公司Vanguard和投资管理咨询公司Gerstein Fisher的发现,我们讨论了平均成本法作为一种投资策略,在什么情况下收益最大,什么情况下收益最小。我们还讨论了在采用投资策略之前考虑个人财务目标的重要性,以及为什么它可能是有用的专家建议.有关我们的数据源以及我们如何将信息组合在一起以创建我们的发现的详细信息,请查看下面的数据和方法部分。

重要发现

- 许多美国人已经按美元平均成本计算了。通过将每份工资的税前部分转入退休账户,许多人(可能在不知情的情况下)通过401(k)计划实现了平均成本。

- 平均成本法可以缓解市场波动。通过定期向市场投放一定数量的股票,投资者在价格低时购买更多的股票,在价格高时购买更少的股票。因此,美元成本平均投资不是与共同基金或股票在某一时刻的价格挂钩,而是与投资期间的平均价格挂钩。另一方面,对于一次性投资,每股价格与共同基金或股票在某一时刻的价格挂钩。

- Lump-Sum Investing通常优于美元成本平均.在我们分析的四种历史情景中的两种(大衰退和2018年12月的市场调整)中,平均成本投资优于一次性投资,但它们代表了独特的低迷。市场通常呈上升趋势,当股票价格较低时,很少提供购买更多股票的机会,因此一次性投资往往比增量投资提供更大的回报。它还获得了复利的全部好处。

- 投资者可能仍然愿意将其金额的美元成本平均。虽然一次性投资通常可以获得回报,但一次性将一大笔钱投入市场可能会令人恐惧。对许多美国人来说,平均成本法也是一种更现实的投资方法,他们可以逐步获得可投资的资金,而不是一次性获得。

平均成本的基础

虽然有各种策略人们在投资资金时使用风险,但最常见的策略之一是美元成本平均。又称恒定的美元计划,美元成本平均是根据设定的计划分配相同的美元金额的过程。投资者而不是投资一块钱,而不是投资一笔金钱,而是在一段时间内完成钱。由于投资的美元金额在每份预定间隔的情况下是相同的,所以购买的股票数量取决于每股价格。

根据上面的等式,每股购买的股票数量和价格成反比。如果每股价格较低,则购买的股票数量将会更大,而购买的股票数量将更小,如果每股价格更高。因此,美元成本平均需要您购买更多股票,当价格低时价格较低,股票较高。

了解它的工作原理:历史例子

平均成本理论是复杂的,所以我们用相同的共同基金和初始投资金额来观察四种不同的历史情景,以说明这种投资策略在实践中是如何运作的。

假设您有10,000美元的投资。你通常是厌恶风险,并决定将钱添加到a共同基金投资60%的库存和40%的债券 -Vanguard Star基金(股票代码:VGSTX)。哪一种策略在10个月的时间内表现更好:一次性投资还是平均成本投资?

答案取决于你所考虑的时间段。下图显示了先锋之星基金过去20年的价格。从2000年5月1日到2020年4月1日,股价从每股7.21美元上涨到24.06美元,涨幅超过200%。

场景一:大衰退期间的市场崩溃

尽管长期增长,但共同基金在股价下跌期间存在明显的时期。在巨大的经济衰退期间,该基金从2007年10月的峰值下降,每股12.74美元至2009年2月,每股8.21美元。

在巨大的经济衰退期间,美元成本的平均投资进入Vanguard Star基金将超越一次性投资。下表比较了2008年6月至2009年4月的10个月内的两项策略。

2008年6月1日,Vanguard Star基金的价格为每股11.36美元。如果有人在那时投资10,000美元,他或她将立即购买大约880股。有人决定美元平均水平,每月投资1,000美元,将于2008年6月1日,2008年7月1日的87.78股,依此类推。由于股价普遍从2008年8月至2009年2月下降,每月1000美元的投资将购买更多股份。总的来说,在这段时间内使用美元成本平均策略的人将在10个月底之前拥有超过1,046股。

虽然这个例子中的两种策略都会导致10,000美元投资的损失,但使用平均成本法的投资者损失会更少。以2009年4月1日每股9.30美元的价格计算,一次性投资者持有的880.46股相当于约8191美元,而平均成本投资者持有的1,046.73股相当于近9,738美元。

情景2:大衰退后市场上涨

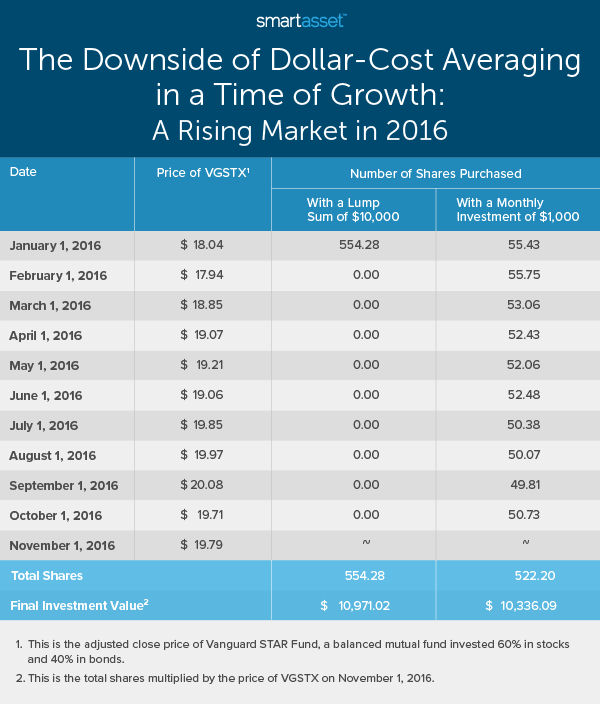

与上述时期相比,在市场稳定增长时期,平均成本投资Vanguard STAR基金的表现将不如一次性投资。下表比较了2016年1月至2016年11月期间的一次性投资策略和美元成本平均策略。

2016年1月1日,Vanguard STAR Fund的价格约为每股18美元。在随后的10个月里,尽管股价出现了小幅下跌,但仍稳步上涨。2016年11月1日的收盘价为19.79美元,比1月1日上涨近10%。由于这种增长,一次性投资策略的表现将超过平均成本投资策略。一个投资者在年初购买了价值1万美元的股票,到年底的投资价值将接近1.1万美元。与此同时,由于股价上涨,按平均成本计算的投资者每个月投资1000美元,购买的股票越来越少,最终投资价值仅为10300美元左右。

情景3&4:2018年12月市场更正和2020年冠状病毒大流行病

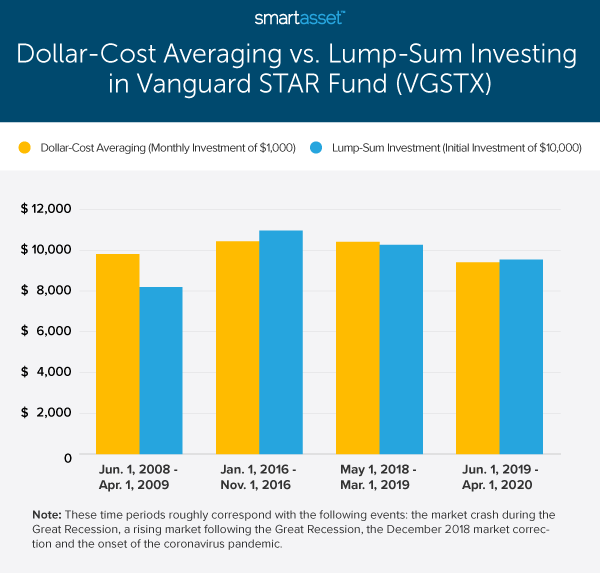

要审查2018年12月市场更正,我们研究了2018年5月1日至2019年3月1日的时间段,并研究了冠状病毒大流行的发病,我们研究了2019年6月1日至4月1日的时间段。下面的条形图显示了在这两个方案中使用美元成本平均和一次性投资策略以及前面讨论的两个方案的最终金额。美元成本平均在巨大经济衰退期间和2018年12月市场纠正期间的投资更好。

何时是美元成本平均最多和最不利的?

在我们考虑的四种情形中,平均成本投资的表现有两种优于一次性投资,将结果分成了中间部分。我们该怎么办呢?

根据先锋研究由于从历史上看,市场一直呈上升趋势,因此在超过三分之二的时间里,一次性投资的表现优于平均成本投资。这项研究被一Gerstein Fisher的论文.研究人员发现,虽然风险厌恶投资者可能倾向于美元成本平均,并且不愿意立即投资其资产,但随时随地投资往往提供更大的回报。美元成本平均通常仅优于高层市场波动次数,巨大的经济衰退和2018年12月市场纠正期间的一次性投资。

然而,当一次性投资优于平均成本投资时,有两个重要的警告。首先,大多数美国人不太可能一次收到一大笔钱。除了养老金或遗产以外,个人更有可能逐渐赚到可投资的钱。因此平均成本可能是一种默认策略,因为一次性投资是不可能的。例如,许多人可能在不知情的情况下,已经通过他们的401(k)s按照传统计划,他们每月将工资的税前部分转入退休账户。如果你已经有了401(k)计划,我们的计算器迄今为止,可以帮助您确定您保存的退休情况,您可能需要多少。

其次,对个人的投资目标和风险耐受性大大。投资一笔金额的缺点是,市场上的短期举措可能极大地影响,例如由于冠状病毒危机的经济影响,最近发生的那些。如果投资者希望在短时间内增加投资或具有较低的风险承受,美元成本平均可能仍然是更好的选择。对于有关您的特定情况的洞察力,请考虑与A发表讲话专业财务顾问.

数据和方法

本研究的研究主要来自Vanguard 2016年分析,“现在投资还是暂时持有你的现金?以及格斯坦·费雪2011年的论文,美元平均成本对投资者有意义吗?DCA的利弊分析。Vanguard STAR基金的价格是按每月1日的收盘价调整的。相关数据来自雅虎财经。在本研究中,我们假设交易成本为零。

最大化投资的建议

- 利用复合兴趣。关于储蓄要注意的最重要的一点是,它有助于及早开始。等待投资可能会降低潜在投资的总回报。复方兴趣是由现有收入产生的利息。换句话说,当你提前把钱存入储蓄账户时,利息会复利。因此,你不仅可以从你最初投资的钱中获得利息,还可以从已经赚到的钱中获得利息。要了解它是如何工作的,请看我们的投资计算器.

- 某种退休账号比没有人好。如果通过您的工作没有401(k),请考虑IRA。401(k)■由于您的雇主将对您的薪水的计划符合您的薪水,您的雇主可能会使您的贡献符合您的薪水,因此401(k)这意味着如果您选择不贡献,您将基本上留在桌面上。但是,如果您的雇主不提供401(k)计划,则爱尔兰共和军是另一个很好的选择。在2020年,IRA贡献限额为50岁及以上的人50岁以下的人为6,000美元。

- 你不必独自进入它。投资复杂。超越团块投资和美元成本平均之间的差异,投资者必须在投资时间视野和财务目标的背景下考虑其整体资产配置。财务顾问可以帮助您做出更智能的财务决策,并更好地控制您的资金。找到合适的财务顾问符合您的需求不一定很难。伟德ios appSmartAsset的免费工具五分钟内为你和你所在地区的理财顾问配对。如果你已经准备好与当地的顾问配对,帮助你实现财务目标,现在就开始.

关于我们的研究有什么问题吗?联系我们在press@伟德ios appwww.donosnik.com.

照片学分:©Istock.com / SaryInapinngam